Tankar inför 2024

- HOUSE VIEW

Max Matthiessens House View av Jon Arnell, CIO, Head of Investment Strategy

2023 & 2024

När 2023 lider mot sitt slut kan vi notera en oväntat stark utveckling på många av världens börser, men också en tydlig återkomst för räntebärande placeringar. 2023 har präglats av inflationen, centralbankerna och den konjunkturella utvecklingen som följd av de två förstnämnda.

- En inflationsutveckling som efter mycket smärta nu taktar neråt i en näst intill lika snabb takt som uppgången vi lämnat bakom oss.

- Centralbanker som efter rekordsnabba räntehöjningar har pausat och som, enligt marknaden, står inför kommande räntesänkningar.

- Och en ekonomi som uppvisar märkbar svaghet i Sverige, Europa och Kina, medan USA alltjämt delvis håller emot.

Aktiemarknaderna har under delar av året uppvisat hög volatilitet, även om den återigen är ordentligt nedtryckt. Ett smalt ledarskap har varit signifikant på båda sidor av Atlanten, det vill säga få bolag som bidragit till uppgångarna, men en delvis breddning har skett i takt med den nyvunna styrkan. Och vinsterna har varit på den positiva sidan, även om utsikterna har blivit allt blekare i takt med årets gång.

Räntor upp och aktier ned har präglat utvecklingen, och nu räntor ned kraftigt med en rekordnovember som följd och en stark avslutning på året. 2022 medförde tapp i båda tillgångsslagen, medan 2023 har inneburit en återkomst för den klassiska blandportföljen.

Förväntningarna inför 2024 är en ekonomisk mjuklandning i USA, en inflation som faller tillbaka till målet och en vinstcykel som har bottnat och tar ny fart uppåt.

Räntesänkningar står högst upp på agendan och driver marknaderna uppåt just nu, men historiken säger att sänkningar följer på ekonomisk svaghet eller enskilt negativa händelser. Något som marknaderna nu helt bortser ifrån. Och kanske är det annorlunda den här gången, med en pandemi och global nedstängning och en återöppning av världen som satt tidigare mönster ur spel.

Men, även om historien inte upprepar sig tenderar den att rimma. Varför det antagligen inte är annorlunda den här gången. Räntehöjningar kommer med en laggande effekt, centralbanker har haft svårt att orkestrera en mjuklandning historiskt och inflationen faller av en anledning.

Vi vill alltid vara hoppfulla inför ett nytt år, men riskerna är överhängande att den rådande optimismen möter bakslag varför vi alltjämt förblir sunt skeptiska. Men med det sagt betyder det inte att ett nytt år inte kommer med nya möjligheter om man som investerare orkar lyfta blicken och kan tåla en del volatilitet i hopp om vändning längre fram.

Källa: Bloomberg

Källa: Bloomberg

”The pivot” kom till slut – men riskerna är överhängande

Källa: Bloomberg

Källa: Bloomberg

Källa: CME Group FedWatch Tool

Källa: CME Group FedWatch Tool

Marknadens syn på centralbankernas förväntade agerande är alltid i rörelse, men den senaste månaden står ändå ut i termer av skifte. I takt med allt högre styrräntor har investerare letat med ljus och lykta efter ”the pivot”, det vill säga vändningen i räntecykeln från höjningar till sänkningar.

Givet den amerikanska ekonomins motståndskraft och recessionen som ännu lyser med sin frånvaro, har negativa nyheter tolkats som positiva och varje tick ned i inflationen har möts av glädjeyra i hopp om annalkande räntesänkningar. Men fram till nu har Fed agerat motvalls i rädslan av förnyade inflationsimpulser framför ekonomisk svaghet.

Det senaste räntebeskedet i december medförde dock det efterlängtade skiftet, där Fed nu prognostiserar upp till tre räntesänkningar under 2024. Sänkningar fanns i den tidigare prognosen också, men duvaktigheten var nu än mer framträdande trots redan kraftigt fallande marknadsräntor.

Grafen överst till vänster visar marknadens förändrade bild från september (blått) till december (vitt). Tidigare och kraftfullare sänkningar är nu att vänta enligt marknadsprissättningen. Att marknaden prisar in upp till sex sänkningar och Fed endast tre, verkar i det här läget inte bekymra men öppnar såklart risken för besvikelser under 2024 om makrobilden och inflationsutvecklingen skiftar från mjuklandningen och fallande inflation till något annat.

Det historiska mönstret har varit att börserna stiger när Fed pausar räntehöjningscykeln, men att de faller när räntesänkningarna startar. Historiskt har Fed också haft svårigheter att orkestrera en ekonomisk mjuklandning givet laggande effekter från räntehöjningar och det faktum att räntevapnet är trubbigt. Det är lätt att gå för långt, åt båda hållen.

De stora frågorna är hur bråttom har Fed att sänka räntorna, givet fördelaktig makro och kan inflationen komma ned till 2 procent utan en regelrätt recession? Vad har fått Fed att börja prata räntesänkningar när de endast för två veckor sedan inte lutade åt det hållet? Och varför skulle Fed sänka före ECB, givet utvecklingen i den amerikanska ekonomin kontra den europeiska som uppvisar allt annat än styrka för närvarande?

Risken för besvikelser är överhängande när Fed tvingas hålla i räntan alternativt sänker som följd av konjunkturell svaghet där negativa nyheter just är negativa nyheter.

Som mörkast innan det ljusnar – men vänta på svagheten i marknaden

Europeiska aktier är intressant, men det kommer handla mer om att våga köpa på svaghet än vidare momentum på uppsidan. Tillgångsslaget har på intet sätt gått svagt när vi summerar 2023, men det kan vara så att marknaderna har sprungit lite i förväg och att vidare mörker väntar innan vi på allvar kan bli fullt ut konstruktiva på geografin. Ha tillförsikt.

Den europeiska ekonomin med Tyskland i spetsen har gått från svaghet till svaghet under 2023. Det, även om inledningen på året blev bättre än befarat makromässigt, en energikris till trots.

Men de europeiska inköpscheferna har i månadsundersökning efter månadsundersökning pekat på en allt blekare framtidstro, fallande orderböcker, lägre andel nya ordrar och försiktigare anställningsplaner över lag. PMI-siffrorna har trendat allt närmare 40, vilket betyder längre ifrån tankar om en mer positiv ekonomisk utveckling. Även IFO-mätningarna över det tyska affärsklimatet vittnar om ett dystert nuläge såväl som tunga framtidsutsikter. För Europas del är det både tillverkningsindustrin och tjänstesektorn som numera tynger, där den sistnämnda länge höll emot i spåren av återöppningen efter pandemin.

Men givet den, vad det verkar, massiva deppigheten makromässigt så bör ECB i en allt snabbare takt närma sig en första räntesänkning vilket på sikt ger stöd till den ekonomiska utvecklingen. Värderingsmässigt är Europa som helhet relativt sett lägre värderat än amerikanska aktier, vilket ger stöd över tid.

Deppigheten har väckt vårt intresse, men invänta svaghet och investera kontinuerligt och långsiktigt.  Källa: Macrobond

Källa: Macrobond Källa: Bloomberg

Källa: Bloomberg

Historiska värderingsgap

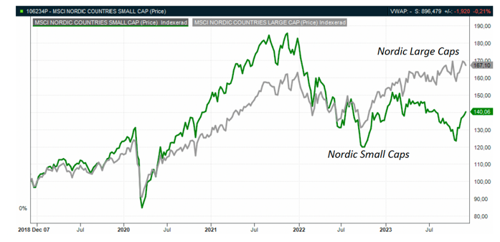

2023 har till stora delar präglats av att stora bolag har drivit marknaden på uppsidan. Det här mönstret har gått igen i såväl USA, Europa som i Sverige.

Mindre bolag tenderar att ha en tydligare koppling till den inhemska ekonomin, de har ofta en högre räntekänslighet och de handlas med en likviditetspremie. Än mer så i den osäkra makromiljö vi har erfarit. För svensk del är fastigheter en betydande del, vilka tyngt under större delen av året.

Stora bolag med stabila balansräkningar har upplevts som mer defensiva, speciellt så i den amerikanska marknaden där de ”magnifika 7”* mer eller mindre har utgjort obligationsliknande innehav med rekordstora kassor, kontinuerliga aktieåterköp och ohotade marknadspositioner. Rätt eller fel, men marknadsaktörer har premierat större bolag över mindre i det defensiva spelet.

I en miljö av lägre räntor och med någon form av stabilisering konjunkturmässigt på horisonten borde mindre bolag gynnas relativt sätt. Lägg därtill en attraktivitet värderingsmässigt och en nedtryckthet kursmässigt och utrymme borde alltjämt finnas på uppsidan, trots sista tidens återhämtning. Över tid bör även breddningen i marknaden öka i takt med en ekonomisk vändning, vilket talar för en diversifiering av portföljen i stort.

*Magnifika 7 utgörs av Apple, Microsoft, Alphabet, Nvidia, Amazon, Meta, Tesla  Källa: BofA US Equity & Quant Strategy

Källa: BofA US Equity & Quant Strategy Källa: Origo Fonder

Källa: Origo Fonder

Tillväxtmarknaderna för den långsiktige

Källa: BofA Global Investment Strategy

Källa: BofA Global Investment Strategy Källa: Bloomberg

Källa: Bloomberg

Tillväxtmarknaderna har handlat svagt under en längre tid. Den kinesiska utvecklingen, med en ekonomi som inte vill ta fart är en starkt bidragande orsak och den under en längre tid rekordstarka dollarn är en annan.

Den kinesiska ekonomin tyngs av en bekymmersam utveckling inom fastighetssektorn och en konsument som inte riktigt vill konsumera trots initierade stimulansåtgärder från statligt- och centralbankshåll. Men åtgärderna har än så länge endast varit begränsade, varför fler initiativ är att vänta för att stödja den så viktiga ekonomiska utvecklingen.

Den amerikanska dollarn, vilken är den naturliga upplåningsvalutan har fram till nu tyngt eller agerat motvind för kreditgivningen i många länder. Men givet den rådande pausen i räntehöjningarna från Fed har dollarn uppvisat svaghet. Och en vidare försvagning är att vänta givet stundande räntesänkningar från amerikanskt håll.

Värderingsmässigt handlar tillväxtmarknaderna på 50-års lägsta mot amerikanska aktier (se graf ovan till höger), vilket öppnar för ett intressant läge även om billigt alltid kan bli billigare.

Historiskt har tillväxtmarknaderna gått starkare i tider av räntesänkningar från Fed (se graf nedan till vänster). Vilket nu borde tala för regionen i stort, även om den kinesiska utvecklingen kan tynga i närtid.

För den långsiktige investeraren tycker vi att det är intressant att börja uppmärksamma tillväxtmarknaderna. Även om regionens lägre genomlysningsgrad talar för aktiva förvaltare, kan det vara enklast att investera via en bredare indexfond för att erhålla exponering och diversifiera sin portfölj.

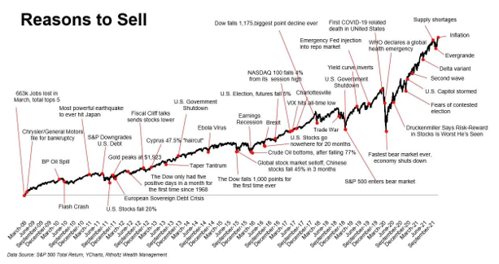

Tiden talar för den långsiktige och det finns alltid en anledning att sälja aktier

Källa: Blackrock, Morningstar, Forbes

Källa: Blackrock, Morningstar, Forbes Källa: Ycharts, Ritholdz Wealth Management

Källa: Ycharts, Ritholdz Wealth Management

Av Jon Arnell, CIO, Head of Investment Strategy, Max Matthiessen

Max Matthiessen Värdepapper AB (”MMVP”) är ett värdepappersbolag med tillstånd att bedriva värdepappersrörelse. MMVP är registrerat hos bolagsverket och står under Finansinspektionens tillsyn. Innehållet i denna nyhetsnotis är av generell karaktär och tar inte hänsyn till din ekonomiska situation, ditt syfte med investeringar eller andra specifika behov och utgör därmed inte ett investeringsråd. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker. MMVP tar inte ansvar för den skada som kan uppkomma på grund av fel eller brister i den lämnade informationen. Åsikter och uttalanden i nyhetsnotisen, som kommer från för MMVP utomstående personer, delas inte nödvändigtvis av MMVP. Innehållet i nyhetsnotisen är skyddat av upphovsrätt och får inte kopieras, distribueras eller publiceras utan MMVP:s tillstånd.